連載

2022.4.19

将来の大学進学費用どうする? |貯金? 投資!? 費用の貯め方3パターンを解説

お子さまの大学進学までを考えたときに、目安としていくら必要になるのか(第1回)、どう準備するのか(第2回)について書いてきました。今回は、第2回で触れた「貯め方を決める」考え方について具体的な方法を挙げながら説明していきたいと思います。余談ですが、2022年度から高校でスタートする「資産形成の授業」よりも、実践的であることを切に願います。

貯金? 投資!? 大学進学費用の貯め方を決める

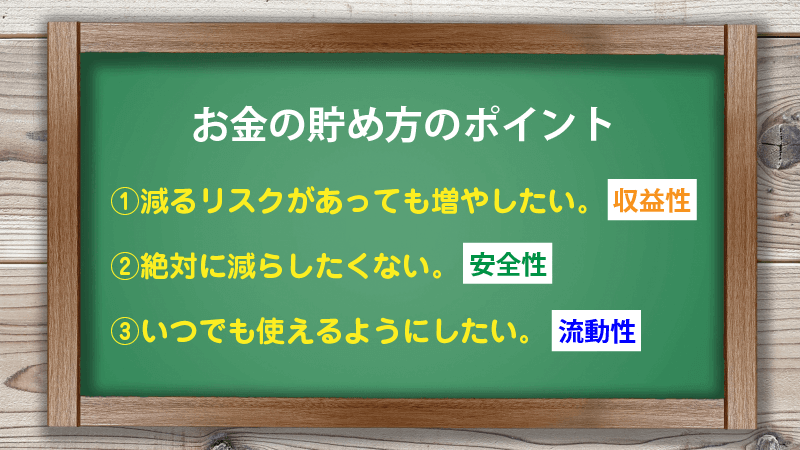

前回の振り返りになりますが、「どのような方法にも一長一短があり、貯め方に正解はない」とお伝えしました。大多数の方が選択している方法がご自身にも適切かどうかは私にもわかりません。「子供が生まれたら学資保険」というような固定観念は危険だとさえ思います。まずはご自身に適切な貯め方を決めるために、以下のポイントで考えを整理しましょう。

いかがでしょうか?「私立大学を志望する場合に備えて、貯蓄を増やしたい。でも…」「子供のためのお金を元本割れするかもしれないところに預けるなんてありえない! ただ…」など、いろいろと思うところはあると思います。かくいう私自身は、前回もお話しましたが、意外と②の「安全性」を重視した選択をしています。では次に、収益性を重視するならどのような方法があるのかといった、それぞれのポイントに対応した貯め方を挙げていきますので、ぜひ参考にされてください。

大学進学費用を貯める3つのパターンをタイプ別に解説

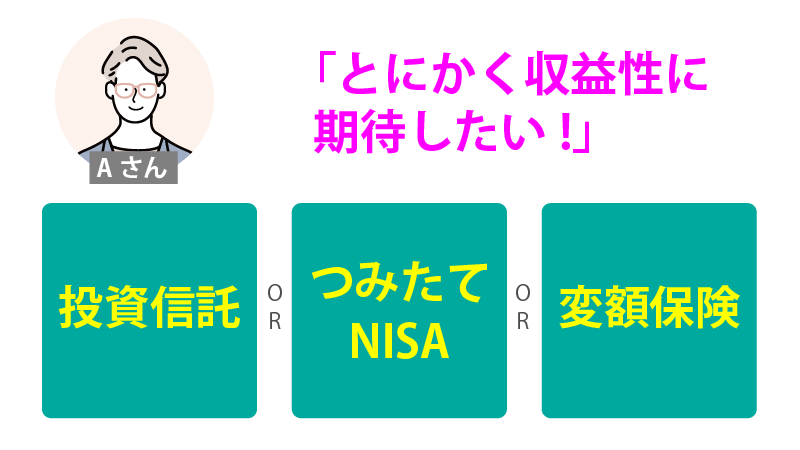

収益性を求めるあなた

リスクを取ってでもできるだけ増やしたいとなると、株式投資や不動産投資、またはそれらを専門家におまかせする投資信託、死亡保障付の投資信託といった性質の「変額保険※」、ビットコインなどの仮想通貨に投資をするなどの方法が考えられます。そのいずれにも元本保証はなく、「増やすつもりが減ってしまった」という結果になり得ることを甘受する必要があります。

資産運用をする場合には「分散・積立・長期」の視点に立つことが重要です。その中でも「長期」で考えることがとても大切ですので、必ず計画を立ててください。どれくらいの期間、いくらくらいの金額を、どの金融機関のどの商品で、といったことを突き詰めてからスタートすれば成果を出せる可能性は高まります。これまで投資経験がなく、ご自身では難しいからとあきらめるのももったいないと思いますので、一度専門家に相談してみると展望が開けるかもしれません。

※変額保険……資産を株式や債券などで運用し、その実績に応じて保険金や解約返戻金が増減する保険です。大きく分けて保険期間が一定の「有期型」と一生涯保障が継続する「終身型」の2種類があります。死亡した時には、最低保証となる基本保険金と運用益による変動保険金が受け取れます。有期型の場合、満期になると満期保険金を受け取れますが、その額は資産運用の実績に応じて変動し、最低保証はありません。

安全性を求めるあなた

私自身もそうですが、教育費用の目標金額(目標金額については第1回を参照)を確実に貯めたい、増えるかもしれないし減るかもしれないといった不確定要素をできるだけ省きたい場合、預金や学資保険などの選択肢があります。

銀行普通預金の金利が0.001%という時代ですので、ある程度の長期積立でも収益性は期待できませんが、減ることはありませんし、1,000万円まではペイオフの対象となるなど安心感はあります。「自動入金の強制力で確実に貯める」という決意のもと、積立預金や積立定期預金などを活用するのも良いと思います。

強制貯金といえば保険商品も当てはまりますが、学資保険なども以前と比べて予定利率が低いこと、途中解約すると払込保険料全額が戻らない場合もあり、実質元本割れとなることもあるなど、保険商品特有の性質には注意が必要です。私自身は保険商品での積立もしていますが、いま相談を受けてもおすすめはしないかもしれません。私が加入した当時よりも条件が悪くなっていますので。

流動性をもとめるあなた

流動性のみを重視する=とにかくいつでも使えるようにしておきたい、となるとタンス預金か普通預金を選択することになりますが、流動性については①収益性と②安全性とも併せて考えた方が良いと思います。ちなみに収益性と安全性は相反するもののため、両立は難しいです。以下、簡単なイメージをまとめます。

■収益性・安全性と流動性

| 収益性 | 安全性 | 流動性 | |

|---|---|---|---|

| 株式投資 | 〇 | – | 「長期」の観点から△ |

| 投資信託 (含NISA) |

〇 | – | 「長期」の観点から△ |

| 変額保険 | 〇 | – | 「長期」と解約控除などの観点から△ |

| 普通預金 | – | 〇 | 問題なく期待できる〇 |

| 定期預金 | – | 〇 | △別途手続きが必要なため |

| 学資保険 | – | 〇 | ×満期前解約は不利な場合もあり、安全性が損なわれる |

| 終身保険 | – | 〇 | ×払込満了前は不利な場合もあり、安全性が損なわれる |

例えば、収益性を重視した株式投資の場合、増えているタイミングで換金できればいつでも使えますが、「分散・積立・長期」の「長期」の観点から、いつでも使えるお金として当て込んで運用を始めるのは禁物です。これは投資信託や変額保険でも同じですが、変額保険には解約控除など保険商品特有の規定などもあるため、さらに吟味が必要です。また、学資保険や終身保険なども途中解約して使うとなると、その時点までの払込保険料全額が戻らないケースもあるため、原則流動性は犠牲になります。冒頭で述べた「流動性のみを重視するとタンス預金か普通預金しかない」というのは、以上のようなことからの結論です。

大学進学費用の貯め方(具体例)

収益性を重視

本来運用して増えたお金には約20%の税金がかかります。その運用益に対して、税金がかからないという特例で投資信託ができるのが「つみたてNISA」です。

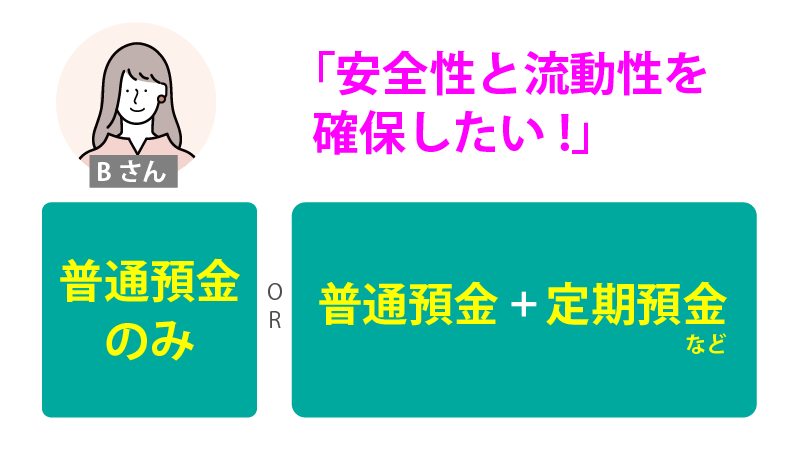

安全性と流動性を重視

教育費積み立て用の普通預金口座を開設し、月々定額を入金していけば安全性と流動性を問題なく確保できます。また普通預金と定期預金のように分けることで、普通預金で流動性を確保しながら、普通預金のみの場合より金利的に少しプラスを出せます。

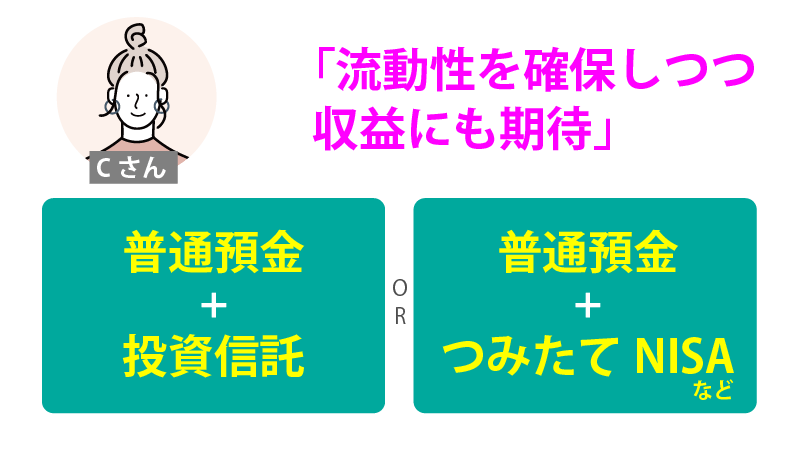

流動性と収益性を重視

投資信託やつみたてNISAで運用する分は原則「長期」的に考え、流動性には期待しません。その代わりに普通預金の方はいつでも使える用で計算しておきます。予定より早い段階でお金が必要な時は普通預金を取り崩し、投資信託やつみたてNISAはそのままじっくりのイメージです。

以上、貯め方について私見を述べました。お子さまの教育費用であれば期間が限られていますので、老後資金準備など他の費用準備に比べて、より計画的に動くことが重要です。奨学金や教育ローンも選択肢のうちですが、無理のない範囲でも自己資金による積み立てをするに越したことはありません。私も子を持つ親ですので、「お子さまの将来のために」という想いは理解でいるつもりです。だからこそ、少し時間をとってじっくり考えた上で、今回の内容を役立てていただけると嬉しく思います。

筆者プロフィール

梅見雅之 うめみ まさゆき

大手生命保険会社 ファイナンシャルプランナー

1978年生まれの43歳。一児(小学1年生)の父。以前教育関係の仕事に従事していた経歴から、教育費に関する相談を受けることが非常に多く、自ら”教育系FP(ファイナンシャルプランナー)”と名乗る。

ファイナンシャルプランナー 梅見雅之

ファイナンシャルプランナー 梅見雅之

![2023年度_福岡県立高校偏差値ランキング[4学区~6学区]](https://v-net.jp/wp-content/uploads/2022/08/【Vnet】2023年度_福岡県立高校偏差値ランキング4学区~6学区_アイキャッチ画像_800x600.jpg)