連載

2021.12.28

どう貯める!? 大学進学費用|考え方と貯め方のアドバイス

前回はお子さまの大学進学までに貯めておくべき費用について目安を書きました。2回目の今回は、その費用を貯める方法についてのお話です。私自身も子をもつ親ですので、いろいろと考えて準備をしています。その方法も参考になるのであれば書き記したいと思います。

「収入-支出=貯金」だとうまくいかない

お子さまの教育費用にしても何にしても、お金を貯めるためにはそのお金をどこからか捻出する必要があります。考え方として「【収入-支出=貯金】だとうまくいかない」とよく言われます。本当に貯めようと思えば、もらったお金から貯める分を差し引き、その残りで生活をする【収入-貯金=支出】の意識を持つべきです。

前回の『大学進学までにいくら貯めるべきか?』の中で理想は600万円と書きました。お子さまが生まれてから毎月27,778円の積立です。まずは27,778円×お子さまの人数分の金額を収入から差し引き、残りで生活できるか試算してみてはいかがでしょう。

世帯収入/月-27,778円/月×お子さまの人数=生活費/月

※世帯収入には、夫婦の手取収入だけでなく、児童手当や家賃収入などその他すべての収入を含めてください。

ここで出た生活費ではどうしてもやり繰りができない場合、積立額を15,000円や10,000円に調整してみてください。前回からの繰り返しですが、受験費用や入学金は奨学金などではまかなえませんので、月5,000円の18年間分で108万円は最低限確保することをおすすめします。

お金の貯め方を決めるためのポイント

次に、積み立て用に確保したお金を“どう貯めるか?”ですが、結論から申し上げて、貯める方法に正解はありません。なぜなら、どのような方法にも一長一短、メリットデメリットがあるからです。大事なのは“考え方”です。なぜその方法を選択するのか、明確な理由があればどのような方法でも目標達成に近づくものと考えます。

以下、考えを整理するためのポイントです。

①減るリスクがあっても増やしたい(収益性)

②絶対に減らしたくない(安全性)

③いつでも使えるようにしたい(流動性)

①~③のどのポイントを優先するかを整理すれば貯める方法が絞られます。これはお子さまの教育資金を貯める場面だけでなく、老後資金を貯める場面などでも基本的には同じです。

例えば①と②は正反対の性質ですので、このふたつを同時に満たす方法はありません。一般的に、収益を優先すれば安全性は損なわれますし、安全性を重視すれば収益は見込めません。また、①と③、②と③について同時に満たせるかは、選択する方法によります。優先するポイントが決まった場合の具体的な選択肢については次回以降ご説明したいと思いますが、参考までに、我が家の選択を一例としてご紹介します。

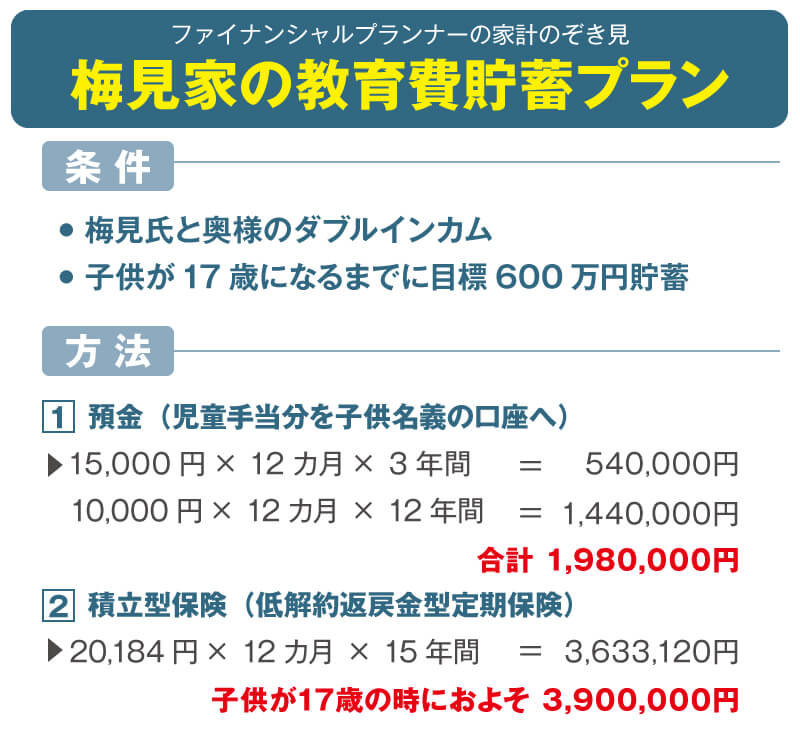

解説

[1]預金と[2]保険でおよそ590万円。幼少期のお年玉やお祝い金も[1]預金で残していますので、目標の600万円は達成できる見込みです。前述したポイント①~③で言うと、②安全性をもっとも重要視しています。次に、例えば私立中学を希望するような場合に備えて③流動性を確保する必要性も感じています。「大学よりも前倒しで使うことがあってもいいように」ということですね。

安全性と流動性を考えた結果、[1]預金を選択。[2]保険は、15年間の払込が満了すれば元本割れすることなく、預金よりは増えますので、安全性とわずかながらの収益性が望めます。反対に払込満了前に解約すると、その時までに払い込んだ保険料の全額は戻りませんので、流動性は犠牲にしています。途中で使うと損をしますので、使いづらいということです。

我が家では安全性を最優先で、流動性を確保するために預金と保険に分ける選択をしています。ただし[2]のような積立型保険については、私が加入した当時よりも予定利率が低下するなど条件が悪化していますので、これから考える方にはおすすめではありません。流動性を犠牲にするデメリットが以前より大きいように思いますので。

お子さまの進路選択も大きく影響する!?

積み立てをしていくには期間も大切な要素ですので、最後に触れておきます。ここまでの内容はお子さまが生まれたばかり、もしくはお子さまがまだ小さいことが前提になっています。お子さまが小学校高学年や中学生であれば、積み立てできる期間が当然短くなっていますので、月々の積立額が変わってきます。

<例>お子さま(10歳)小学4年生……現時点の積立額0円の場合

今後の積立計画は、

【理想モデル】600万円÷8年間÷12カ月=62,500円

【最低限モデル】108万円÷8年間÷12カ月=11,250円

上記のように、まずは目標金額から逆算して月々の貯蓄額を算出してみましょう。お子さまが大学生になる18歳までにあと何年あるかによって、月々の貯蓄額は変わってきます。その額の貯蓄を続けることが可能かどうか、無理であれば、どのくらいの額なら貯蓄できそうかを計算することによって、より具体的に行動に移すことができます。

私立高校進学なら特待生制度の活用も

目標とする積立額が同じで、積立期間が短くなるのであれば、月々の積立額は当然大きくなります。そうなると、どう貯めるかの方法選択は変わってくるでしょう。多少のリスクを容認し、運用型の積立方法を選択することも視野に入れることになるかもしれません。

また、積み立てるお金をどう捻出するかも考える必要があります。お子さまが勉強が得意であれば、私立高校などの特待生制度を利用して、高校時代にかかる学費を抑えて、大学進学に備えることもできるかもしれません。所得制限はありますが、高等学校等就学支援金(高校授業料無償化)と併せて、私立高校でかかる学校教育費719,051円(前回の記事を参照)の大部分が免除ともなれば、大学進学に向けて大きな蓄えになりえます。

貯め方の冒頭でも申し上げた通り、どう貯めるかに正解はありません。考え方に加えて、上記のような状況に左右されるとなるとなおさらです。とはいえ、対策は必ずありますので、次回以降でより具体的にさまざまな”貯める方法”をご紹介します。

各私立高校の奨学金や特待生制度はこちら

※リンク先のページは初期設定で「福岡県」が選択されています。福岡県以外の高校情報を確認される場合は、「選択されているタグ」の「#福岡県」をクリックして外し、ご希望の県のタグを選択してください。

まとめ

・「お子さまが今何歳」で大学進学までに「あと何年あるか」を確認する

・「収入-支出=貯金」ではなく「収入-貯金=支出」の意識を持つ

・収益性、安全性、流動性の観点から、どのように貯めるかを検討する

・大学受験費用や入学金などのため、最低でも108万円は確保するプランを

筆者プロフィール

梅見雅之 うめみ まさゆき

大手生命保険会社 ファイナンシャルプランナー

1978年生まれの43歳。一児(小学1年生)の父。以前教育関係の仕事に従事していた経歴から、教育費に関する相談を受けることが非常に多く、自ら”教育系FP(ファイナンシャルプランナー)”と名乗る。

ファイナンシャルプランナー 梅見雅之

ファイナンシャルプランナー 梅見雅之

![2023年度_福岡県立高校偏差値ランキング[4学区~6学区]](https://v-net.jp/wp-content/uploads/2022/08/【Vnet】2023年度_福岡県立高校偏差値ランキング4学区~6学区_アイキャッチ画像_800x600.jpg)